お金持ちへの道のり【4】リスクとは何か?①

~価値と価格の違い~

~価値と価格の違い~

当シリーズ前回記事

お金持ちへの道のり【3】

~投資信託による資産運用の実例と長所概要紹介~

の中で、

皆さんが投資に対して尻込みする

大きな理由の一つに

「リスク」

があげられる、としました。

リスクとはつまり

「投資した元金が保証されない」

というものなのですが…

今回記事は若干頭の中が

こんがらがるような話になります。

ただ、是非とも知っておいていただきたい

非常に重要な内容でもあります。

こんがらがるとしましたが難しく細かく考えずに、

「ザックリとしたイメージ」

でとらえていただきたいと思います。

今回記事はタイトル

リスクとは何か?「価値」と「価格」の違い

です。

===============================

銀行預金は安全だ。

なぜなら元金が保証される。

つまり、

預けたお金がそのまま引き出せるから。

ごくごく一般的な感覚として、

上記の様に世の中では通用しています。

-----------------------------

スタジオジブリのアニメ映画に

『火垂るの墓』

という作品があります。

第二次世界大戦中の日本を舞台として、

戦災孤児になってしまう兄妹のお話です。

兄の名前はセイタ

妹の名前はセツコ

兄妹二人で生きていかねばならなくなってから

セイタがセツコに母親が残した銀行預金の残高を

以下の様に嬉しそうに伝えます。

『お母ちゃん銀行に7000円も貯めててん。

これだけあれば一生暮らしていけるよ!』

-----------------------------

もちろん私たちは物価が変動することを知っています。

当時の7000円と今の7000円では

価値が違うということを知っています。

ですのでもちろんセイタの言っていることを

笑うということはないですね。

ただ、

ほんとに笑っていられない

のがここです。

「価値が違う」。

私たちは知識として知っているけども、

この「価値が変動する」ということに

一般的に非常に鈍感です。

-----------------------------

2019年現在、

日銀がインフレ目標を年2%と公言しています。

年2%インフレということは、

今1万円で購入することができる商品、

またはサービスが

来年の同じ時期には1万円と200円出さなければ

手に入らなくなります。

さらにその一年後には

1万円と400円(複利の場合は404円)。

さらにその一年後には

1万円と600円(複利の場合は612円)。

これに対して当然銀行預金も同じように

年2%の利息が付きますよね。

…えぇっ!?付かない!?

そう、銀行にお金を預けていても

年2%の利息なんか絶対につきません。

それどころかATM手数料で

100円、200円はすぐに吹き飛びます。

某メガバンクなんかは

休日にATMでお金を「預ける」のに

手数料を取られるようになりました。

筆者はこれについて

「顧客を舐め過ぎてる」

と感じたので速攻で口座を解約しましたが。

話が横にそれましたが、

つまり、銀行は預金の額面は

おおよそ保証するのですが、

「価値」までは保証してくれません。

で、日銀の目算通りにインフレが進行すると、

必ず今の価値を保てなくなります。

インフレ2%に対して金利が追い付かないから。

「えっと、じゃあ、

逆にデフレになった場合はどうなの?」

これが面白い話で、

今1万円で購入することができるものが、

来年の今頃9,800円で買えるかもしれない。

200円浮くわけですね。

つまり「デフレになれば得をする」

という状態です。

-----------------------------

つまり端的に表現をすると、

銀行預金とは安全な金融資産ではなく、

「この先デフレが進むだろう」

という予測に基づいた金融商品の購入、

つまり「投資」に他なりません。

そして『投資』という限りは

リスクの伴うものなのです。

「えー!?

全くそんなつもりじゃ

ないんだけど!」

と言っても通用しません。

さらに追い打ちをかけるようで申し訳ないのですが、

同時に以下のことも言えます。

-----------------------------

「一点張り」

つまりある方向、ある銘柄に

集中して投資するのは危険だ。

なぜならその方向が外れた場合、

とんでもない損失につながるから。

だから「分散投資」が必要だ。

ということについて、

投資に関して素人の人でも、

何となくご理解いただけると思います。

ですが、

「いやー、私は保守的で安全志向だから、

無理な投資はせず、銀行預金だけ。」

と言っている人は事実

「一点張り」

のギャンブルをしている状態なのです。

-----------------------------

いや、そうは言っても

それは言い回しの問題で、

銀行預金はギャンブルじゃないでしょ?

と、かたくなに信じない人もいます。

何者かによる刷り込みが強いのか。

「投資」ということに対する

色んな種類の拒絶反応が大きいのか。

なぜなのかはよく分かりません。

しかし、以下のことを良く確認してください。

銀行預金というのは「間接金融」で、

預金者が銀行にお金を預け、

銀行がそのお金を融資し、

貸付利息から手数料を引いて

預金者に利息を払う、

というもので、

預金者=投資家で

銀行はその代行業者なのであり、

銀行預金は明確に「投資」なのです。

これは中学校の社会科で習います。

(多分。一応習った記憶がある)

直接金融は自分で証券会社を通じて株や債券を購入して、

資金を企業や自治体等の組織に託して、

業績に応じて配当を受け取るなり、

利息を付けて返してもらうなりするものです。

ただ銀行預金であれば融資先が

倒産したりするリスクを銀行が背負いますが、

直接金融の場合はこれが「自己責任」で、

投資した企業が倒産したりしてて

投資額が回収できなくなるリスクもあります。

-----------------------------

さらに、当ブログでおススメする投資の方法として、

「投資信託」

というものがあります。

これは

株や債券等の直接金融と

銀行の間接金融のちょうど間にあるものと

お考えいただければ分かりやすいかと思います。

つまり、株や債券の様な、

「投資先を見つけなければならない」

というような手間を投資信託の運用会社が担当し、

投資家は運用会社に資金を預ける、

というのは銀行と同じで「間接金融」です。

ただ、どういったカテゴリの投資を行うか?

を投資家が選択することができ、

(例えば不動産投資を行う投資信託、

電力会社等のインフラに投資を行う投資信託、

新興国の債券に投資を行う投資信託、など)

それらを主に扱う「ファンド」は

株式等と同じような基準価格の変動、

また予定の配当利回り等を公開しています。

そして残念なことに一般的に

投資信託は元金が保証されません。

===============================

今回記事ではまず、

価格と価値の違いとは何か、

を簡単にご説明し、

銀行預金は投資であり、

安全な資産でない。

間接金融、直接金融とは。

というところを

皆さんと一緒に考えてみました。

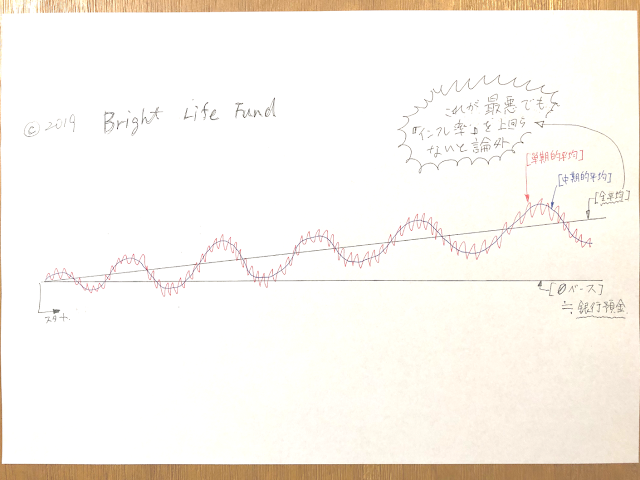

次回はこの続き、

「では、元金が保証されないとして、

そのマイナスはリスクではないのか?」

というようなところを

以下のようなグラフを見ながら、

もう少し詳しく進めていこうかと思います。

0 件のコメント:

コメントを投稿